こんにちは!ブログ上級者ワナビーこと、もこぶたです!

今日は、私が資産運用の中核に据えているETF、VOOの紹介をしていこうと思います。

最近、株式投資などの資産運用をしている方が増えてきています。NISAやiDeCoの普及や、年金存続問題などで興味を持った、という方が多いのでしょう。かくいう私も、その1人でした。

資産運用をしようと考えたとき、投資先っていっぱいありますよね。株式・債券・投資信託・不動産…あるいはFXで一攫千金を狙おうという方もいらっしゃるでしょう。

ただ、ETFをポートフォリオに組み込んでいる方は少ないのではないでしょうか。

そこで、今回は私が一押しするETFである、VOOの良さを布教しようと思います!

☑この記事を読んで欲しい方

・ETFに興味があるものの、どれを選べばいいか分からないという方

・米国企業への分散投資を考えている方

・VOOについて知りたい方

ちなみに、この記事以外にもETFについて書いております。興味があればぜひご覧ください👇👇

目次

VOOの概要

ETFって何?

冒頭で申し上げた通り、VOOはETFと呼ばれる商品の1つです。

そしてETFとは、ざっくり説明すると、個別株の感覚で購入できる投資信託です。

この記事は、ETFについての基礎知識がある前提で書き進めていくため、「そもそもETFについて知らないよ!」という方にとっては難しい内容になってしまうかもしれません。

もし知識が不安な方は、以前ETFについてまとめた記事がありますので、下記リンクからお読みいただくことをおすすめします。

VOOってどんな商品?

VOOとは、米国のバンガード社が提供している、S&P500指数への連動を目指すETFです。

純資産の総額は世界3位と、世界中からめちゃくちゃ人気を集めています。売り始めが2010/9/7なので、大体10年でここまで急成長しています。恐ろしい勢いですね。

ここまで聞いただけでは、バンガード社?S&P500?という疑問を抱くでしょう。まずはこれらの言葉から説明していきます。

バンガード社ってどんな会社?

VOOの生みの親であるバンガード社は、米国に本社を置く世界最大級の運用会社です。その規模は上記の画像からも見て取れます。

しかし、なぜこれほどまでに成長することができたのでしょうか。

その理由は、バンガード社がインデックス運用のパイオニアだったからです。

現在は効果的な投資方法として支持を集めているインデックス運用ですが、かつては邪道だの下らないだのと言われ、投資家たちからは相手にされていませんでした。

そんな中、バンガード社は1976年に、世界初の個人投資家向けインデックスファンドを売り出し、その後も次々にインデックスファンドを世に送り続けてきました。

その運用成果が大半のアクティブ運用の商品を凌いだことから、一躍脚光を浴びることになりました。そして、その勢いはとどまることを知らず、今日の地位を築くに至ったのです。

S&P500って何?

S&P500とは、世界で最も有名な株価指数の1つで、上場している米国の大企業500銘柄の株価を元に算出されます。

時価総額はおよそ25.5兆ドルで、米国株式市場の約80%を取得しています。つまり、この指数の動きを抑えておけば、米国経済の動きをおおよそ掴むことが可能なのです。

この他に代表的な株価指数としては、NYダウやNASDAQがあります。

最近だと、「新型コロナウイルスの影響でダウが暴落した」というニュースが毎日流れていますよね。

細かい特徴を挙げるとキリがないため、ここでは日本のTOPIXと同じような指数だと考えておけばOKです。

VOOの詳細

VOOについて知るための前提知識を学んだところで、本題に入っていきましょう。

前述の通り、VOOはS&P500に連動するインデックスファンドです。ここからは、構成銘柄や実績など、詳細についてフォーカスしていきましょう。

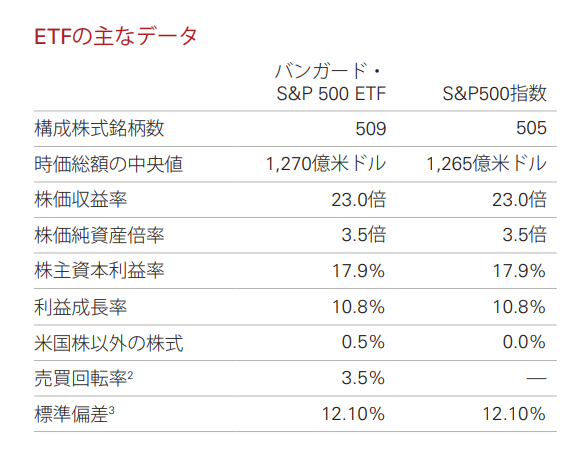

S&P500との比較

これは、バンガード社が出している概況報告書の抜粋で、VOOとS&P500の比較データになります。

どの項目を見ても、ほとんど変わらない数値となっていることが分かります。先程勉強した通り、S&P500は米国経済の8割をカバーしておりますから、このデータからも、VOOに投資=米国経済に分散投資であることが理解できますね。

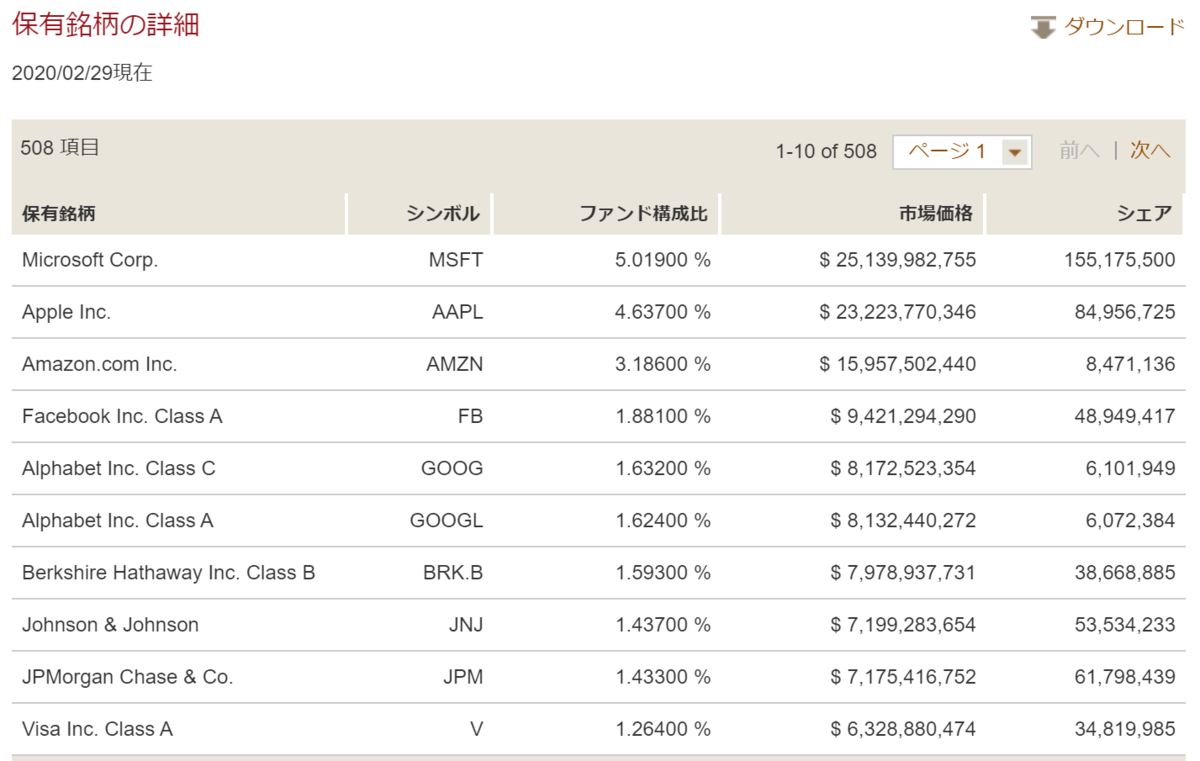

VOOの構成銘柄は?

「S&P500に投資することは分かったけど、具体的にどんな銘柄が含まれているの?」という声も上がることでしょう。上記は、保有比率が高い10の企業リストです。

世界にその名を轟かす企業ばかりですよね。VOOに投資するということは、超有名企業に分散投資していることにもなるのです。

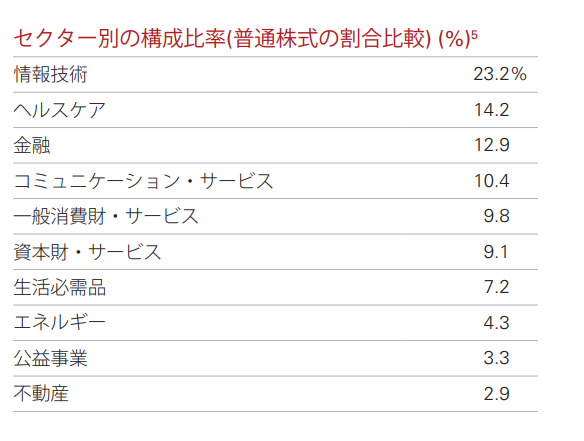

少し視点を変えてみましょう。これは、保有銘柄の業界別割合です。

ここからは、いわゆるIT企業が多く含まれていることが分かります。およそ25%を占めていますね。

この理由を端的に言うと、VOOは時価総額が大きい企業ほど保有比率が高くなるよう計算されているからです。

時価総額は株価×発行済株式数で計算され、企業の市場規模を示している数値です。

現在の市場では、IT企業の時価総額が大きくなっている傾向があります。GAFAやFANGという言葉が浸透していることは、その象徴でしょう。

そのため、保有業界に偏りが出てしまうのです。

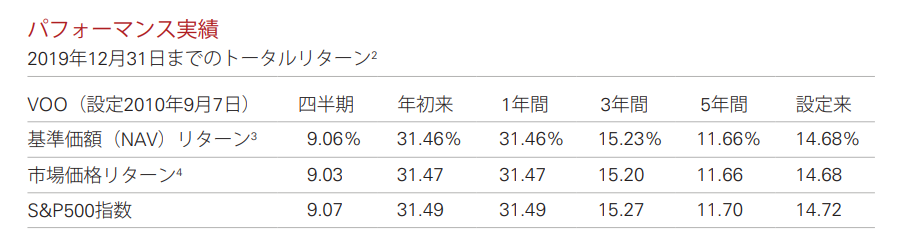

今までの実績は?

では、実際のパフォーマンスを見てみましょう。上記のデータから、S&P500に連動しながら着々とリターンを伸ばしていることが分かります。

ただ、ここで注意しなくてはいけないのが、VOOは決してリスクが小さい(=ブレ幅が小さい)ETFではないということです。

これは2020/3/23までの5年間のリターンです。長い目で見れば右肩上がりですが、ところどころで下落しています。

特に、最近の新型コロナウイルスによって204.27ドルまで大暴落しています。これは大体3年前の水準です。

インデックス運用=リスクが小さいというのは相対的に正しいですが、市場が落ち込んだ時には連動して下落します。この点、個別株でポートフォリオを組んでいる方が小さいダメージで済むなんていう話も耳にしますので、注意しましょう。

手数料は?

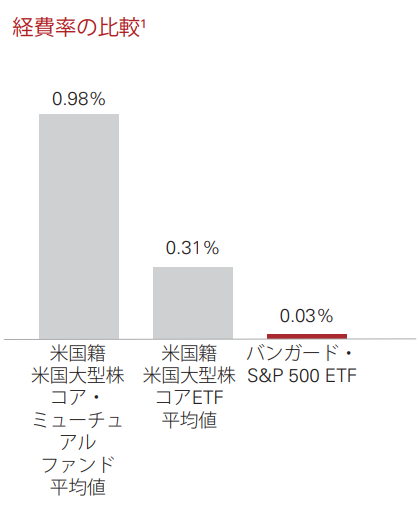

VOO最大の特徴は、その手数料の低さです。一般的に、ETFは投資信託よりも手数料が低いと言われていますが、その中でもかなり低い方(なんと0.03%!)です。

もちろんもっと安く購入できるETFもありますが、純資産額の大きさなど、その他のデータを鑑みると、少なくともS&P500連動ETFの中では最もおすすめできる商品であると言えるでしょう。

VOOのメリット・デメリット

メリットは?

これ一本で分散投資!

最大のメリットはこの点でしょう。

わざわざ個別企業を分析して投資をしなくても、VOOを購入することで米国大企業500社へ分散投資をすることが可能です。

しかも、最近だと2万円ちょっとから買い付け可能です。とってもお手軽ですね!

ここまで幅広くカバーしておけば、主要銘柄1つ2つ値崩れしたとしても、それほどダメージを受けずに済む可能性が大きいです。

リスクを極力抑えたいのであれば、分散投資は必須です。

手数料が安い!

先程紹介したように、VOOは手数料が非常に低いです。もちろん最安ではないですが、ここまで低く抑えられていれば、ほとんど気にしなくていいレベルと言ってよいでしょう。

よく分からない投資信託を購入して高い手数料を取られるくらいなら、VOOに投資することを強くおすすめします。

米国経済の成長と連動する!

これも、VOOが人気の大きな要因です。

S&P500に連動しているため、米国が成長すれば勝手に資産が増えるのです。いちいち決算報告書を読んだり、企業分析をしなくても、ほったらかしで運用できてしまうのは非常に大きなメリットですよね。

デメリットは?

短期トレードには向かない!

VOOはインデックス運用のため、短期的に資産が爆増することはありません。長期的な運用が前提となりますので、短期売買を繰り返したい方にはおすすめできないです。

もし1年未満で元手を何倍にもしたいと考えているなら、個別株やFXなどの方がよいでしょう。ただし、そのような投資はリスクが大きいことは覚えておく必要がありますね。

良くも悪くもS&P500に連動してしまう!

これはメリットでもありますが、同時にデメリットにもなり得ます。

この先、米国が今まで通り成長を続ける保証はどこにもありません。それでも米国を信じる人にこそ、向いている商品だと言えるでしょう。

未来が分かる人などどこにもいないのですから、成功しようが失敗しようが、投資は自己責任なのです。

もしよりリスクを抑えたいなら、全世界株式に投資できるETFを選んだり、ポートフォリオに債券を組み込んだりすることをおすすめします。

VOOの投資対象は米国企業のみであることは、覚えておく必要があります。

ちなみに、私は米国経済の終焉=世界経済の終焉だという極端な考えを持っているので、思考停止で(?)VOOに資金をつぎ込んでいます。

VOOがいい商品であることには変わりありませんが、この考えは真似しない方がよいでしょう。

為替リスクが付きまとう!

日本で暮らしていく上で避けては通れないのが、為替リスクです。

VOOの買い付けは米ドルで行うため、折角ドル建てで資産が増えても、円高になってしまっては元も子もありません。円を通貨とする国が故の注意点ですね。

もしそうなったら、私はラスベガスのカジノで一攫千金を狙いに行きます。ドルで使う分には問題ありませんからね。

インデックス運用#とは

まとめ

今回はVOOについての記事でしたが、いかがだったでしょうか。

私自身、運用資金のほとんどをこのVOOに入れています。やはり、世界の中心である米国企業に幅広く投資できる点が魅力的に映ったからです。

今でこそ、世界的な株価暴落による含み損が広がっていますが、長期投資にアクシデントはつきものです。VOOに限らず、長期投資は退場しないことが大前提となりますので、逆境を楽しむくらいの気持ちでいるのがいいのではないでしょうか。

今回の記事で少しでもVOOの魅力をお伝えできていれば嬉しいです。買うか迷っているという人は、是非一歩踏み出してみて下さい。その一歩が、億り人へのスタートかもしれませんよ。

今後も色々と発信していくので、もこぶたのブログ奮闘記をよろしくお願い致します!